快手踩下刹车

北京时间11月20日,快手发布2024年三季度财报。

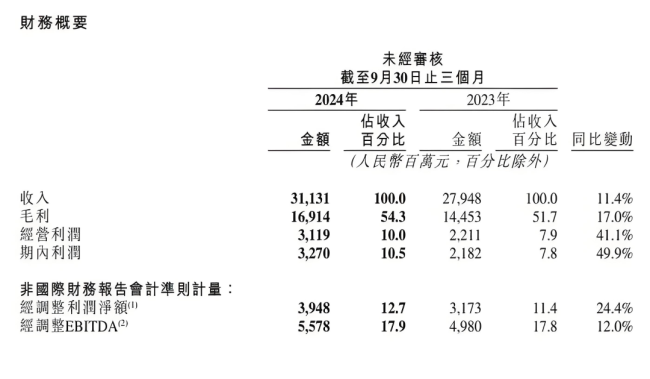

财报显示,2024年第三季度,快手营收311亿元,同比增长11.4%;经调整净利润39亿元,同比增长24.4%;MAU、DAU亦创下历史新高。

快手第三季度所交出的这份成绩单,看似稳中有进,但资本市场却并不买账。第三季度财报发布后,快手港股股价大幅跳水,一度跌超12%。

而这,亦显露出快手增长之下,日渐凸显的代价与隐忧——用户创下新高背后,是净利润的环比下滑;作为增长飞轮的电商业务尚未成熟,而并未保持高增长;“平衡术”还能撑多久,亦正成为一个棘手的议题。

“稳健”背后的代价

财报显示,2024年第三季度,快手平均月活跃用户数7.14亿,同比增长4.3%;平均日活跃用户数4.08亿,同比增长5.4%,日活用户突破4亿里程碑创下新高。

这本应是一场值得庆贺的胜利,可背后的代价,或许比外界想象的要沉重许多。

时间回到2024年第二季度,该季度财报里,快手平均月活跃用户数连续两个季度环比下滑,可谓直击其平台命脉——流量护城河。

毕竟一直以来,短视频玩家都是“虹吸”其他平台的存在,而抖音和视频号的双重夹击下,快手的处境用“前有狼,后有虎”来形容毫不为过。在此背景下,用户数开始持续下滑,自然容易孕育“鬼故事”。

为了遏制这种颓势,快手选择了“拼命拉新、深挖留存”的双线操作,通过提升销售成本与多维度布局,试图稳住流量基本盘。财报显示,2024年第三季度,快手销售及营销开支104亿元,同比增长15.9%,相比去年同期一口气多花了15亿。

撒钱带来了用户指标的回暖,但此番高成本的获客只是短期权宜之计。毕竟快手所面对的问题绝非流量增长放缓,而是增长质量的下降——若必须加注去维系用户活跃,那么每一分钱最终都会反映在利润率上面。

而这,同样反映在营收占比超3成的“二当家”——直播业务层面。直播业务曾经是快手最具辨识度的标签,但在监管趋严的局面下,猎奇、套路、擦边等低门槛直播模式的负面影响显而易见,草莽化的基因亦逐渐成为快手的隐形枷锁。

面对不可抗力,快手一方面强化内容治理,并拓展直播内容、品类,引入优质工会、主播,另一方面则打造服务化直播场景(如招聘、相亲等),以此弱化草根形象,改善直播基因。因此,快手亦成为了2024年巴黎奥运会的官方持权转播商,并取得了不错的互动效果,是本季财报用户数据回暖的重要推力。

财报显示,2024年第三季度,快手直播业务营收93亿元,同比下滑3.9%——在一众直播平台营收大幅下滑的态势下,快手直播的表现足以称得上稳健。

只是,内容升级向来是块难啃的硬骨头,短期采买版权、开拓品类固然能换的一波增量,但对快手较为特殊的内容生态而言,长期来看,唯有引入足够多的优质内容,才能实现“生态化反”。而这,自然也意味着持续的成本开支。

因此,“稳健”的背后,成本的螺旋上升,拖累了快手的利润率的表现。从财报来看,2024年第三季度,快手净利润虽仍保持着同比增长,但利润、利润率表现却不及此前三个季度——天花板逐渐显现。

一边是不断烧钱的推广投入,一边是高成本的内容升级,叠加近年来对于电商、AI等新场景的倾斜,快手显然正一面维稳,一面押注未来。但问题在于,若未来难以抵达,市场是否愿意为它的“稳健”买单?

电商飞轮,踩下刹车

快手CEO程一笑曾表示:“电商业务是公司未来增长的重要引擎之一,也是整个快手商业生态的中心。”换言之,如果电商业务不能保持高增长,那么快手的增速也将受到影响。

电商业务作为快手的新飞轮,曾一度抬升了外界对快手的想象空间,亦是其估值的重要因素。然而,从财报来看,这一飞轮正逐渐失去它的冲劲与速度,相比过去已变得缓慢许多。

财报显示,2024年第三季度,包含电商业务在内的快手其他服务营收42亿元,同比增长17.5%;电商GMV3342亿元,则仅实现了同比15.1%的增长。

电商GMV放缓,是继前述用户数环比下滑后,快手上个季报中的最大瑕疵——毕竟,没有高速成长的电商,快手的“增长故事”如何续写?

上一季度,快手GMV同比增长15%,首次跌破20%,而本季度增幅则同上季度一致。这意味着,快手虽能通过砸钱保持用户活跃度,但电商业务似乎仍未找到有效的破局手段。

好在作为基本盘的在线广告业务板块仍然保持了高增长。财报显示,2024年第三季度,快手线上营销服务营收176亿元,同比增长20%。值得一提的是,财报中关于内、外循环广告的措辞,从中窥见快手电商的“疲倦”。

内循环、外循环是快手线上营销服务的两大门类,外循环营收主要依托外部客户,而内循环营收则靠平台商家与主播支撑。基于此,内循环收入,间接反映了快手电商的“水温”。

而纵观快手2024年第三季度财报,线上营销服务实现营收增长的主要驱动力,为外循环广告客户;相比之下,内循环广告营收只是取得了“稳健增长”——这四个字背后,是电商内生动力放缓的直接投射,亦对应了快手GMV的增幅。

而快手拿出财报的当下,各平台双11战报亦已出炉,从中一定程度上给快手电商第四季度的走势,提供了指引。

数据显示,双十一全周期,虽然快手宣称同比增长100%的品牌数量近2500家,但对比天猫的3.8万家、抖音的超3.3万家,快手收入翻倍商家这一数据显得苍白而单薄——哪怕是被“她力量”坑了一把的京东,亦有超17000个品牌成交额同比增长超5倍。

这意味着,同主流电商平台相比,快手电商在交易规模与商家活性上,仍然与头部平台存在较长差距。尽管随着新业务不断长成,其增速不及初期那般迅猛是商业世界的客观规律,但对于将电商业务视作增长引擎的快手而言,如此早地显露出增速放缓,或许亦暴露出了其成长性的隐忧。

程一笑的话语犹在耳边,但现实却让人不得不问:快手电商的飞轮,究竟还能高速运转多久?

两把新“刷子”

当快手电商这块支撑估值的“面子”逐渐失去光泽,自然需要用以粉饰自身的“刷子”。

而短剧与AI,正是快手手中最得力的两把“刷子”——短剧刷流量,AI刷效率,两者共同构建了一个看似逻辑自洽的闭环,试图为快手续上想象力。

以短剧为例,充满反转、感官张力的短剧,同快手原始内容文化、那些早已被尘封的故事高度匹配,因此其在短剧领域无疑有着坚实的群众基础。

财报显示,每日在快手观看10集以上短剧的用户达1.46亿;跑通In-Apps Ads(IAA,应用内广告)短剧模式,亦为快手外循环广告营收出了一份力。而业绩电话会上,程一笑表示,快手现阶段已有超3亿短剧用户基础,且短剧单日综合收入峰值已突破4000万元。

然而,据光子星球此前调查,最早一批短剧核心观众,很多已然患上了“短剧审美疲劳”,其逻辑更多是“聚沙成塔”,而非“基石造塔”,用户可能因短剧停留,但长期粘性与变现力并不及直播与长视频。因此,短剧能够短暂补充快手的流量池,却无法真正改变其内容生态。

此外,正如光子星球在《短剧狂奔,抖音“大火收汁”》中所言,如今的短剧赛道早已是一片红海,且被抖音牢牢掌控,体量规模只及抖音1/5的快手,所分得的广告相对有限。

相比短剧,AI显然是把更宏大的刷子。以快手推出的视频大模型可灵AI为例,其作为国内视频生成领域的弄潮儿,曾在行业语境中一度将快手与抖音的技术身位对调。

今年7月,快手早早为可灵AI打造付费体系,而财报电话会上,程一笑透露现阶段可灵AI商业化单月流水已超千万,未来还将探索多元变现模式。显然,急于粉饰自身的快手,似乎不愿让可灵AI招致行业语境对AI商业化的习惯性诟病。

就目前来看,全球范围内,AI商业化已进入“降温期”。国内外巨头的躬身入局已然证明,AI能带来的增长红利并非无限,AI对世界的改变,亦远未到达曾被行业期待的那种“颠覆级”程度。而当下,可灵AI商业化成绩仍较为有限,而快手于AI侧的投入能否带来足够的边际回报,尚没有明确的答案。

归根结底,短剧和AI作为“刷子”,虽能在数据上提供短暂的增量,但对于投资者而言,直播、商业化、电商才是真正衡量好坏的尺度。想要填补电商业务滞涨所留下的空洞,快手需要做的事还有很多。

相关推荐:

- 2024-12-22

- 2024-12-22

- 2024-12-22