良品铺子渡劫

近日,良品铺子的藕粉、酸辣粉产品被举报配料表存在造假问题,被武汉当地市场监管部门立案调查。

目前,良品铺子正面临不小经营困境,此次负面舆情事件对经营无疑是雪上加霜。

配料表造假风波

近日,打假网红“松哥打虎”发布视频称“良品铺子产品配料表造假,酸辣粉里没有粉,藕粉掺杂木薯淀粉”,引发市场广泛热议。

援引齐鲁晚报网报道,从相关视频来看,疑似“造假”的藕粉和酸辣粉,确实是从良品铺子官方旗舰店购买,其购买、送检等过程均有证可查,取证也经过了公证处公证,应当说可信度较高。

11月4日,良品铺子发布声明称,经初步排查,相关产品在我司及生产商本年度的多批次送检中各项指标均合格。

所诉藕粉分别于2024年6月、7月、9月送检不同检测机构,进行包括特定基因成分鉴定在内的多项检验,均未检出木薯成分。

双方各执一词,不过监管部门已经介入调查,真相很快就会水落石出。

其实,无论最终结果如何,良品铺子品牌形象或许都会受到波及。

如果监管部门证实没有造假,良品铺子这波负面舆情所造成的影响很有可能没有办法完全消除。因为此次事件经过央媒以及多地地方媒体广泛报道,加之公众号、抖音等自媒体账户裂变传播,“造假”、“立案调查”等负面标签刻在了良品铺子身上。

如果监管部门证实造假,那么对良品铺子的冲击与影响更加不可估量。

一方面,配料表造假违反《食品安全法》的第124条,涉嫌产品标签虚假标注。根据法律法规,一般处理结果就是没收违法所得,再加罚款。

另一方面,若造假被实锤,或酿成品牌重大危机。良品铺子作为高端零食代表,在消费者心目中有“高价高质”的品牌形象,如果此次事件被证实,将打破消费者对品牌的信任。

诚信是品牌立足之本,一旦失去了消费者信任,品牌或将很难在激烈的市场竞争中立足。

前有曾红极一时的澳洲奥妙奶粉,因篡改保质期事件最终退出中国市场,后有三只羊集团的月饼事件、千万粉丝网红“东北雨姐”卖红薯粉被打假事件均对其自身平台或品牌造成不可估量的冲击。

不可否认的是,良品铺子品牌正面临这样的潜在风险。

代工模式是把双刃剑

在造假风波之前,良品铺子频现食品安全问题。

2021年3月,针对消费者网购鸡肉肠出现蛆虫一事,良品铺子回应同批次检验合格,并表示希望送检涉事产品。据澎湃新闻,期间被爆出良品欲和解赔付1000元,要求删帖。几个月后,良品铺子正式道歉,并对相关产品全渠道下架。

2022年9月,据央广网,湖北随州一女子在外卖平台购买良品铺子的月饼,刚吃第一口就吃出了塑料纸。该事件被曝光后,引发消费者广泛关注。后来,良品铺子道歉。

除消费者曝光外,还有地方食品和药品监督管理局发现的食品安全问题。比如,2016年底,成都相关部门抽检发现,良品铺子四川子公司在邛崃临邛东街店销售的金针菇(香辣味)不合格。2017年初,湖北相关部门在抽检中发现,良品铺子湖北子公司分装的一款原生腰果霉菌超标,被罚款64.28万元。

在黑猫投诉网站上,有关良品铺子的投诉高达2774条,内容涉及吃到异物、食品发霉变质等。

▲来源:黑猫投诉

那么,究竟是什么原因导致良品铺子食品安全问题频发?

良品铺子没有自己的生产工厂,采用“代工+贴牌”模式。该模式属于轻资产运营,虽有一些优点,但弊端同样凸显,最大问题之一便是产品品质不易把控。

一方面,良品铺子SKU高达1500余个,涉及肉类、海味、话梅、干果、坚果等繁杂产品线。在该模式下,牵涉供应商数量众多,良品铺子难以做到供应链的完全把控。在生产、储存、运输等环节中任意一个小疏漏,均有可能引起食品安全问题。

另一方面,代工模式存在共性通病,即品牌方因盈利压力可能会要求降低代工费用,而代工厂存在主动或被动“偷工减料”的潜在风险,成为食品质量问题频发的重要因素之一。

比如,给“东北雨姐”供货红薯粉的生产厂家——朝阳县六河粉条制造有限公司,因用木薯粉替代红薯粉被罚671万元。

为什么会铤而走险?

背后自然是利益驱使,食品级红薯淀粉价格为6500元-1.1万元/吨,而木薯淀粉多在3300元/吨-5500元/吨之间,原材料价格悬殊之大。

反观良品铺子主要竞争对手,则有不同选择。比如,盐津铺子95%以上的休闲零食为自有工厂生产,自主掌控供应链,且可以上下游产业链延伸,降本效果较好,毛利率、净利率表现位居休闲零食行业NO.1,显著高于良品铺子。

此外,百草味融合了自主生产和代加工模式。三只松鼠则在2017年便开始自主建立工厂。

总体来说,代工模式是一把双刃剑,用得好,可以增加企业效益,用得不好,频发食品安全问题,也可以反噬品牌方。

难以摆脱经营泥沼

几年前,良品铺子也曾备受资本市场追捧。

2020年,良品铺子业绩表现亮眼,与三只松鼠、盐津铺子旗鼓相当。彼时,良品铺子PE超100倍,市值高达340亿元,超过盐津铺子的140亿元和三只松鼠的310亿元。

然而,良品铺子增长颓势很快显现,股价随之开启长达4年多的回调期,累计跌幅超过80%。当前,良品铺子市值仅53亿元,已经不足盐津铺子、三只松鼠市值的一半。

不可否认的是,良品铺子的经营已深陷泥潭,无法自拔。2024年前三季度,公司营收54.8亿元,同比减少8.66%,归母净利润为0.19亿元,同比锐减90%,而2021年同期利润高达3.15亿元。可见,在2023年底实施大降价策略,并没有实现以量补价,业绩表现糟糕。

此外,大降价还波及了盈利能力。截止三季度末,公司毛利率为26.84%,延续过去5年整体下滑态势,较2019年同期大幅下滑超5.6个百分点。

净利率表现更加羸弱,最新数值仅为0.3%,较2023年同期大幅下行2.9个百分点。这大幅低于盐津铺子、三只松鼠同期的12.8%、4.8%。

▲三大休闲食品龙头净利率走势图 来源:Wind

过去2-3年,盐津铺子、三只松鼠不管是业绩增长,还是盈利能力均有不错表现。反观良品铺子,却陷入了深度调整之中。从这个维度看,良品铺子当前所处困境不能仅归因于行业内卷,更多是自身经营出了一些问题,最为典型的是没有把握好销售渠道的重大变革。

线上销售渠道,休闲零食原本都聚焦在传统电商平台,但伴随着短视频为首的兴趣电商崛起,抖音大力抢占淘系、京东的市场份额。

2023年,休闲零食在抖音渠道销售占比大幅提升9.8%至36%,而淘系和京东分别下降7.2%、2.7%至51.8%、12.2%。

良品铺子线上比较依赖淘系与京东,而强势的抖音渠道则少有斩获。2022年,良品电商渠道销售出现罕见负增长,2023年大幅下滑32.6%,2024年上半年表现继续羸弱。

三只松鼠则凭借抖音渠道实现了翻盘。2024年前三季度,归母净利润3.4亿元,同比涨幅高达101%。

线下渠道也发生了深刻变化,良品铺子同样没有把握住变革红利。

全国零食量贩模式切准消费者“多快好省”底层消费需求,凭借更丰富的零食品类、更实惠的产品价格实现快速兴起,高效承接来自传统卖场商超的流量转移。

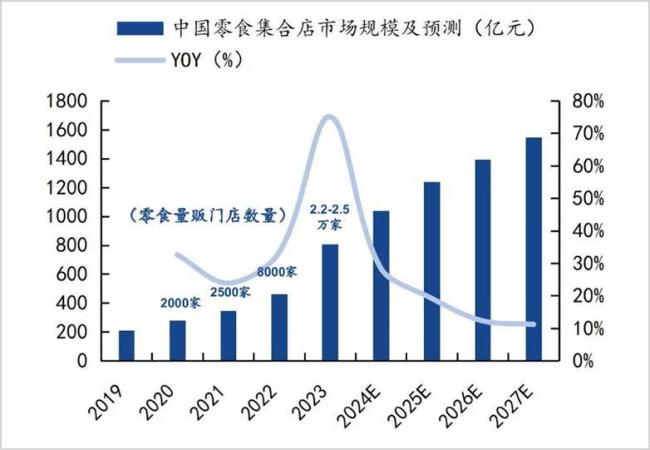

▲来源:国海证券

全国零食量贩门店数量从2020年的2000家快速裂变至2023年的2.2万家以上,市场规模攀升至800亿元,已占据休闲零食总市场规模的7%左右。

伴随资本加持,零食量贩渠道还将持续扩大线下渠道占比。目前,零食有鸣、零食很忙、赵一鸣等头部品牌还将加速扩张。其中,零食有鸣预计到2026年扩张至16000家。

量贩零食商对线下零售渠道端进行了革新,即绕过经销商直接和厂家采购,平均售价比商超渠道低20%-40%,对消费者的吸引力足够强。这对良品铺子供应链可谓是“降维打击”。

面对线下渠道流量转移大势,盐津铺子早在2021年便开始布局零食量贩渠道,合作对象正是行业头部零食很忙集团。此举让盐津铺子大获成功,业绩持续高增。

但良品铺子动作迟缓,没有选择与量贩商巨头合作,错失了渠道红利。一来,沿袭老路,继续加码开设直营店,但因开店经营成本越来越高,对业绩拖累也比较明显。二来,良品铺子尝试建立自己的量贩式品牌——零食顽家,但并没有成功走出湖北市场。

线上渠道中,三只松鼠抓住了流量变革机会,走出了经营困境。线下渠道中,盐津铺子抓住了流量变革机会,拉大了与竞争对手的差距。

然而,良品铺子在线上、线下渠道变局中均没吃到红利,业绩表现一落千丈。现在又遇配料造假风波,公司想要走出经营泥潭又上了难度。

相关推荐:

- 2024-12-21

- 2024-12-21

- 2024-12-21